Giá trị nội tại Intrinsic Value – “IV” là thuật ngữ nổi tiếng nhất được Warren Buffett sử dụng thường xuyên. Mặc dù Buffet đã mô tả ý nghĩa của thuật ngữ này nhiều lần, nhưng thật khó để tìm ra lời giải thích chi tiết chính xác và quy trình mà ông thực hiện khi áp dụng IV một cách thực tế vào đầu tư cổ phiếu.

Trong một cuộc họp cổ đông thường niên năm 1997 của Berkshire Hathaway, Warren đã chia sẻ chi tiết về Intrinsic Value. Nhà đầu tư có thể nhận được giải thích chi tiết về cách tính Giá trị nội tại trong chiến lược đầu tư của Warren Buffett.

Quan điểm này được Warren Buffett viết kèm theo 15 nguyên tắc hoạt động kinh tế của Berkshire Hathaway. Ông nêu ý kiến giúp cho các cổ đông thực thi giá trị của Berkshire.

Trích lời của ông như sau: “Bây giờ, hãy tập trung vào một thuật ngữ mà tôi đã cập nhật trước đó và bạn sẽ gặp trong các niên giám báo cáo trong tương lai. Giá trị nội tại là một khái niệm quan trọng cung cấp cách tiếp cận logic duy nhất để đánh giá sự hấp dẫn tương đối của đầu tư và kinh doanh. Nội dung giá trị có thể được định nghĩa đơn giản: Đó là giá chiết khấu của dòng tiền, có thể lấy ra khỏi doanh nghiệp trong suốt quá trình phát triển còn lại của nó.

Việc tính toán giá trị nội tại, lại không đơn giản như vậy. Như định nghĩa của chúng tôi, tôi thấy, nội dung giá trị là một ước tính chứ không phải là một con số chính xác và ước tính phải được thay đổi nếu thay đổi mức lãi suất hoặc dự báo dòng tiền trong tương lai thay đổi.

Hai người cùng nhìn vào một dữ liệu và điều đó áp dụng ngay cả trường hợp với Charlie và tôi gần như chắc chắn sẽ đưa ra nội dung giá trị ở mức khác nhau. Đó là một lý do của chúng tôi. Đó là lý do chúng tôi không bao giờ cung cấp cho bạn ước tính của chúng tôi về giá trị nội tại. Tuy nhiên, những gì mà báo cáo hàng năm của tôi cung cấp là những số liệu cần thiết để chúng ta sử dụng vào công việc tính giá trị này.

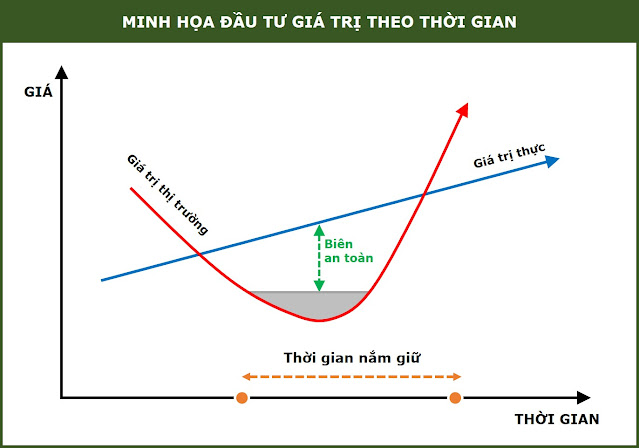

Trong đó, chúng tôi thường xuyên công bố giá trị số sách trên mỗi cổ phần, một con số dễ tính, mặc dù con số này cũng có những hạn chế nhất định. Những hạn chế đó là giá trị sổ sách không phát sinh sự gia tăng giá trị các chứng khoản doanh nghiệp mà chúng tôi đang nắm giữ (ám chỉ giá trị thực của những cổ phiếu đó chưa được phản ánh) , giá trị sổ sách chỉ phản ánh cảc chứng khoán doanh nghiệp đó tại mức giá hiện tại (giá thị trường của cổ phiếu). Đúng hơn, giá trị số sách phản ánh không đầy đủ giá trị những doanh nghiệp mà chủng tôi kiểm soát, giá trị nội tại thực sự có thể khác so với giá trị sổ sách của chúng tôi.

Sự chênh lệch có thể đi theo một trong hai hướng. Ví dụ, vào năm 1964, chúng tôi có thể xác nhận rằng giá trị sổ sách trên mỗi của phần của Berkshire là 19,46 USD. Tuy nhiên, con số đó đã vượt qua đáng kế giá trị nội tại của doanh nghiệp, vì tất cả các “nguồn tài nguyên” của công ty đã bị mắc kẹt trong một doanh nghiệp dệt may có lợi nhuận kém hơn trung bình.

Tài sản mô hình kinh doanh dệt may của chúng tôi không thể mang lại giá trị thanh lý tương ứng với giá trị sổ sách. Tuy nhiên hiện nay tình hình Berkshire đã bị đảo ngược. Bây giờ, giá trị sổ sách của chủng tôi thấp hơn đáng kể so với giá trị nội tại của Berkshire, điều này hoàn toàn đúng vì nhiều doanh nghiệp chúng tôi kiểm soát có giá trị cao hơn nhiều so với giá trị số sách của họ hiện tại. Mặc dù “sự không đầy đủ” của giá trị số sách, chúng tôi vẫn cung cấp cho bạn giá trị này, vì nó là nguyên liệu “thô” cần thiết để ước lượng giá trị nội tại. Nói cách khác, phần trăm thay đổi trong giá trị sổ sách bất kỳ năm nào sẽ gần hợp lý với sự thay đổi trong giá trị nội tại của năm đó.

Bạn có thể hiểu rõ hơn về sự khác biệt giữa giá trị sổ sách và giá trị tại dạng đầu tư sau: “Học đại học”. Hãy nghĩ “chi phí để được học đại học” như là “giá trị sổ sách”. Nếu chi phí này được tính chính xác, nó sẽ bao gồm các khoản thu nhập mà sinh viên đã bỏ qua vì anh ta chọn đi học đại học hơn là tìm kiếm công việc để làm.

Đối với bài tập này, chúng ta sẽ bỏ qua các lợi ích phi kinh tế quan trọng của việc giáo dục và chỉ tập trung vào giá trị kinh tế của nó. Đầu tiên, chúng ta phải ước tính thu nhập mà sinh viên sau tốt nghiệp sẽ nhận được trong suốt cuộc đời của anh ấy và trừ đi thu nhập mà anh ta sẽ kiếm được nếu anh ta không đi học đại học. Nó sẽ mang lại cho chúng ta một con số dương, con số ấy phải được chiết khẩu tại một mức lãi suất phủ hợp về thời điểm anh ta tốt nghiệp. Kết quả nhận được tương đương với giá trị kinh tế nội tại của học đại học.

Một số sinh viên tốt nghiệp sẽ thấy rằng giá trị số sách của việc học đại học vượt qua giá trị nội tại của nó, có nghĩa là bất cử ai trà tiền cho việc đi học đại học đã không nhận ra (hoặc không chắc chắn) được giá trị của đồng tiền anh ta có được trong tương lai. Ở trường hợp khác, giá trị nội tại của đi học đại học sẽ vượt xa giá trị số sách của nó, kết quả này chứng tỏ vốn đã được triển khai một cách khôn ngoan (khi họ tin tưởng chắc chắn mình sẽ nhận được giá trị nhiều hơn trong tương lai). Trong tất cả trường hợp, rõ ràng là giá trị số sách là không có nhiều ý nghĩa như là một chỉ bảo của giá trị nội tại.

Việc ai đó cố gắng “ước tính” giá trị nội tại thành một con số cụ thể bằng một cách máy móc dựa trên tiềm năng tăng trường, mức lãi suất chiết khấu mà bỏ qua rủi ro tác động lên môi trường kinh doanh, tức giá trị nội tại được tính toán sẽ không chính xác. Bên cạnh đó, những “tài sản tuyệt vời” thường sẽ tạo ra “dòng tiền nhiều hơn” so với giá trị trên sổ sách của nó.