Làm thế nào để đầu tư thành công trong thị trường tiền số là câu hỏi của tất cả những nhà đầu tư tham gia. Ai bỏ tiền ra chẳng muốn mình đầu tư thành công?

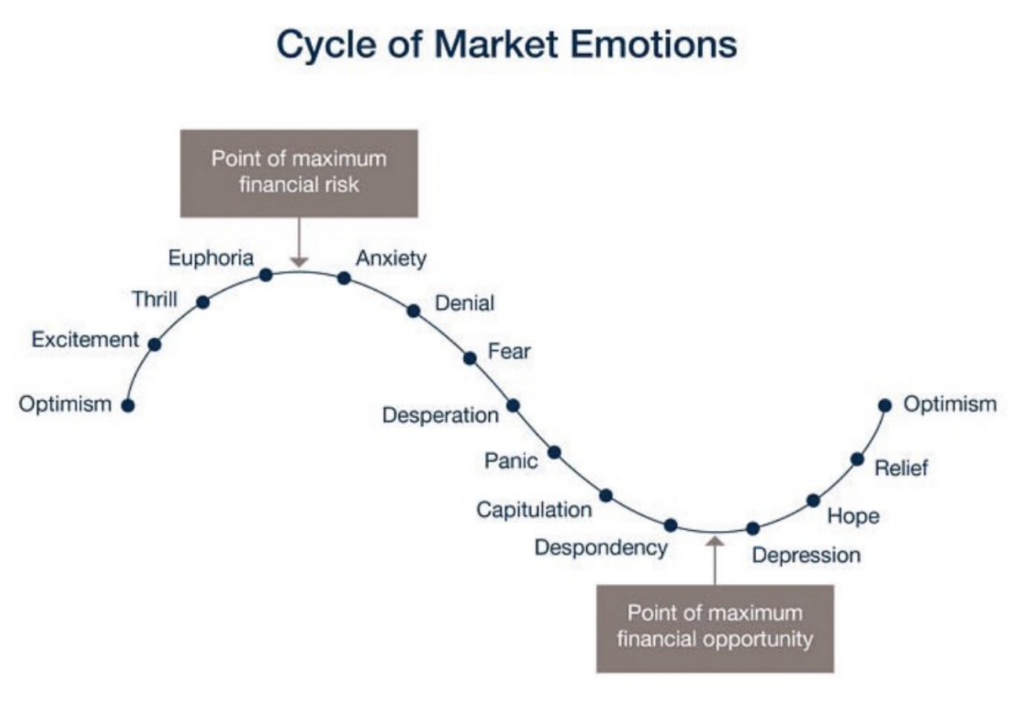

Theo sát danh mục đầu tư là rất quan trọng để điều hướng sự thay đổi của thị trường tài chính. Tuy nhiên, điều cần thiết đối với các nhà đầu tư cá nhân là quản lý các xung động hành vi của việc mua và bán theo cảm xúc có thể đến từ việc theo dõi sự thăng trầm của thị trường. Thật vậy, các nhà đầu tư dường như có sở trường đầu tư vào các khoản đầu tư ở đỉnh thị trường và bán ở mức đáy bởi vì không hiếm khi vướng vào những lời thổi phồng hoặc sợ hãi của các phương tiện truyền thông, mua các khoản đầu tư ở mức đỉnh và bán trong các vùng trũng của chu kỳ.

Làm thế nào để các nhà đầu tư có thể điều hướng cảm xúc khi thị trường biến động trong mà vẫn giữ được sự quan tâm đồng đều và giữ cho danh mục đầu tư đa dạng để có được lợi nhuận tổng thể tốt nhất thông qua tất cả các loại môi trường thị trường?

Điều quan trọng là phải hiểu động cơ đằng sau việc đầu tư theo cảm xúc và tránh những bẫy đầu tư hưng phấn và trầm cảm có thể dẫn đến việc ra quyết định kém.

Hành vi của nhà đầu tư

Hành vi của nhà đầu tư đã là trọng tâm của nhiều nghiên cứu và nhiều lý thuyết cố gắng giải thích sự hối tiếc hoặc phản ứng thái quá mà người mua và người bán thường trải qua khi liên quan đến tiền bạc. Thực tế là tâm lý của nhà đầu tư có thể chế ngự suy nghĩ hợp lý trong thời gian căng thẳng, cho dù căng thẳng đó là kết quả của sự hưng phấn hay hoảng sợ.

Các nhà đầu tư không chuyên nghiệp thường đặt tiền mặt khó kiếm được vào các khoản đầu tư nhằm mục đích nhận được lợi nhuận. Tuy nhiên, họ thấy các khoản đầu tư của mình đôi khi mất giá do diễn biến thị trường. Các khoản lỗ có thể gây ra căng thẳng và phỏng đoán thứ hai. Có nghĩa là, nhiều nhà đầu tư có mức chấp nhận rủi ro tương đối thấp khi đầu tư bởi vì mất tiền là rất đau đớn.

Nhưng rủi ro có thể được coi là kim chỉ nam cho việc đầu tư và hành vi của nhà đầu tư. Các nhà đầu tư tham gia đầu tư với hiểu biết cơ bản về những rủi ro liên quan có thể giảm thiểu rất nhiều cảm xúc liên quan đến việc đầu tư. Nói cách khác, những thách thức do đầu tư theo cảm tính có thể xuất hiện khi các nhà đầu tư thấy rủi ro cổ phần không xác định hoặc cao hơn họ đã xác định ban đầu.

Thị trường Bull vs Bear

Thị trường tăng giá là giai đoạn mà thị trường tăng không ngừng và đôi khi là không phân biệt.

Khi xu hướng tăng giá bùng phát và tâm lý nhà đầu tư trở thành một trong những điểm nổi bật chung, các nhà đầu tư có thể nhìn thấy các cơ hội thị trường hoặc tìm hiểu về các khoản đầu tư từ những người khác — chẳng hạn như tin bài, bạn bè, đồng nghiệp hoặc gia đình — có thể buộc họ phải thử nghiệm các vùng nước mới.

Sự phấn khích có thể khiến nhà đầu tư cố gắng thu được lợi nhuận từ các khoản đầu tư đang nổi lên do điều kiện thị trường tăng giá.

Tương tự như vậy, khi các nhà đầu tư đọc những câu chuyện về nền kinh tế tồi tệ hoặc nghe báo cáo về một giai đoạn thị trường biến động hoặc tiêu cực, nỗi sợ hãi đối với các khoản đầu tư của họ có thể thúc đẩy việc bán ra. Thị trường Gấu luôn rình rập và đi kèm với nhiều cảnh báo riêng mà các nhà đầu tư có thể theo dõi và hiểu rõ.

Ngược lại với thị trường tăng giá, đôi khi thị trường tài chính có thể có xu hướng thấp hơn trong nhiều tháng hoặc thậm chí nhiều năm.

Thông thường, thị trường Gấu phát triển từ môi trường lãi suất tăng có thể thúc đẩy giao dịch rủi ro và chuyển đổi từ các khoản đầu tư rủi ro hơn. Thị trường gấu có thể khó điều hướng khi các nhà đầu tư thấy đồng coin nắm giữ của họ mất giá trị trong khi các nơi trú ẩn an toàn trở nên hấp dẫn hơn do lợi nhuận ngày càng tăng. Trong thời gian này, thật khó để lựa chọn giữa việc mua cổ phiếu ở mức thấp của thị trường.

Không đúng lúc

Đầu tư theo cảm xúc thường là một bài tập trong thời điểm thị trường xấu. Theo dõi các phương tiện truyền thông có thể là một cách tốt để phát hiện khi nào thị trường tăng hoặc giảm đang phát triển vì báo cáo thị trường chứng khoán hàng ngày cung cấp thông tin về hoạt động diễn ra trong ngày, đôi khi có thể tạo ra tiếng vang cho các nhà đầu tư. Tuy nhiên, các báo cáo trên các phương tiện truyền thông cũng có thể lỗi thời, tồn tại trong thời gian ngắn, hoặc thậm chí là không có ý nghĩa và dựa trên tin đồn.

Các nhà đầu tư cá nhân phải chịu trách nhiệm về các quyết định giao dịch của mình và do đó phải thận trọng khi tìm kiếm các cơ hội thị trường dựa trên các tiêu đề mới nhất. Sử dụng tư duy hợp lý và thực tế để hiểu khi nào một khoản đầu tư có thể đang trong chu kỳ phát triển là chìa khóa để đánh giá các cơ hội thú vị và chống lại các ý tưởng đầu tư tồi. Phản ứng với những tin tức nóng hổi mới nhất có lẽ là một dấu hiệu cho thấy các quyết định đang được thúc đẩy bởi cảm xúc hơn là suy nghĩ lý trí.

Lý thuyết kiểm tra thời gian

Quan điểm cho rằng nhiều người tham gia thị trường mua ở đỉnh và bán ở dưới cùng đã được chứng minh bằng phân tích dòng tiền trong lịch sử. Phân tích dòng tiền xem xét dòng tiền ròng của các quỹ tương hỗ và thường cho thấy rằng, khi thị trường chạm đỉnh hoặc đáy, thì mua hoặc bán ở mức cao nhất.

Những bất thường của thị trường như khủng hoảng có thể là khoảng thời gian hữu ích để quan sát. Trong cuộc khủng hoảng tài chính 2007-2008 , các nhà đầu tư rút tiền ra khỏi thị trường và dòng tiền chuyển sang các quỹ tương hỗ trở nên tiêu cực. Dòng vốn ròng chảy ra đạt đỉnh ở đáy thị trường và, như điển hình đối với đáy thị trường, việc bán ra tạo ra các khoản đầu tư chiết khấu quá mức, cuối cùng tạo cơ sở cho một bước ngoặt và sự đi lên tiếp theo của thị trường.

Các chiến lược để lấy cảm xúc ra khỏi đầu tư

Hai trong số các cách tiếp cận phổ biến nhất để đầu tư – tính trung bình theo chi phí đô la và đa dạng hóa – có thể loại bỏ một số phỏng đoán trong các quyết định đầu tư và giảm nguy cơ sai thời điểm do đầu tư theo cảm tính. Một trong những hiệu quả nhất là tính trung bình theo chi phí đô la của đô la đầu tư.

Tính trung bình theo chi phí đô la là một chiến lược trong đó số lượng đô la bằng nhau được đầu tư vào một khoảng thời gian đều đặn, xác định trước. Chiến lược này có thể được thực hiện trong bất kỳ điều kiện thị trường nào.

Đa dạng hóa, là quá trình mua một loạt các khoản đầu tư thay vì chỉ một hoặc hai chứng khoán , cũng có thể giúp giảm phản ứng cảm xúc đối với sự biến động của thị trường. Xét cho cùng, chỉ có một số ít thời điểm trong lịch sử khi tất cả các thị trường đều vận động đồng loạt và sự đa dạng hóa mang lại ít sự bảo vệ. Trong các chu kỳ thị trường bình thường, việc sử dụng chiến lược đa dạng hóa cung cấp một yếu tố bảo vệ bởi vì tổn thất trong một số khoản đầu tư được bù đắp bằng lợi nhuận ở một số khoản khác.

Đa dạng hóa danh mục đầu tư có thể có nhiều hình thức như đầu tư vào các ngành khác nhau, khu vực địa lý khác nhau, các loại đầu tư khác nhau và thậm chí bảo hiểm rủi ro bằng các khoản đầu tư thay thế. Có những điều kiện thị trường đặc biệt ưu tiên cho từng nhóm đầu tư này, do đó, một danh mục đầu tư bao gồm tất cả các loại đầu tư khác nhau này sẽ cung cấp sự bảo vệ trong một loạt các điều kiện thị trường.

Bài học rút ra

- Đầu tư dựa trên cảm xúc (tham lam hoặc sợ hãi) là lý do chính tại sao rất nhiều người mua ở đỉnh thị trường và bán ở đáy thị trường.

- Đánh giá thấp rủi ro liên quan đến các khoản đầu tư là một trong những lý do tại sao các nhà đầu tư đôi khi đưa ra các quyết định không tối ưu dựa trên cảm xúc.

- Trong thời kỳ thị trường biến động và lãi suất tăng, các nhà đầu tư thường chuyển tiền từ các khoản đầu tư rủi ro hơn sang các khoản đầu tư có lãi suất rủi ro thấp hơn.

- Tính trung bình theo chi phí đô la và đa dạng hóa là hai cách tiếp cận mà các nhà đầu tư có thể thực hiện để đưa ra các quyết định nhất quán mà không bị chi phối bởi cảm xúc.

- Duy trì hành trình vượt qua những biến động ngắn hạn thường là chìa khóa để thành công lâu dài với tư cách là một nhà đầu tư.

Chúc các bạn đầu tư thành công!